日本も以前と比較すると消費税が上がり、家計を圧迫していますよね。

では、アメリカの消費税はどれぐらいでしょうか?また、アメリカの一般的なサラリーマンはどれぐらいの税金を支払っているのでしょうか?

アメリカの税金制度は毎年変わる傾向にあり、大統領の党派や方針によっても簡単に変えられてしまいます。アメリカ在住の私から、アメリカで働き生活する上で知っておきたい税金についてご紹介します。

※1ドル=約114円

【海外求人をチェックしたい方はこちら】

リクルートエージェント(未経験から幅広く求人を探す)

LHH転職エージェント(全世界から幅広く求人を探す)

- JAC Recruitment(海外勤務・外資系を狙う年収600万円以上の方向け)

アメリカの税金は州によって異なる

アメリカは広大な国。大きく「アメリカでは……」と国でくくって税金の話ができません。それは、州によって税金が違うからです。

連邦税(Federal Tax)はどこに住んでいても支払わなければいけない税金ですが、州税(State Tax)はさまざまです。

例えば、連邦政府に支払う所得税はどの州でも基本的に同じ税率となります。しかし、以下7州(アラスカ、フロリダ、ネバダ、サウス・ダコタ、テキサス、ワシントン、ワイオミング)には州に対する所得税がありません。

しかし、こういった州では消費税や固定資産税という形で税金を高く課せられるようなので、その分、生活にお金がかかりそうです。

[2col][col]

[/col][col][/col][/2col]アメリカでは消費税も場所によってさまざま

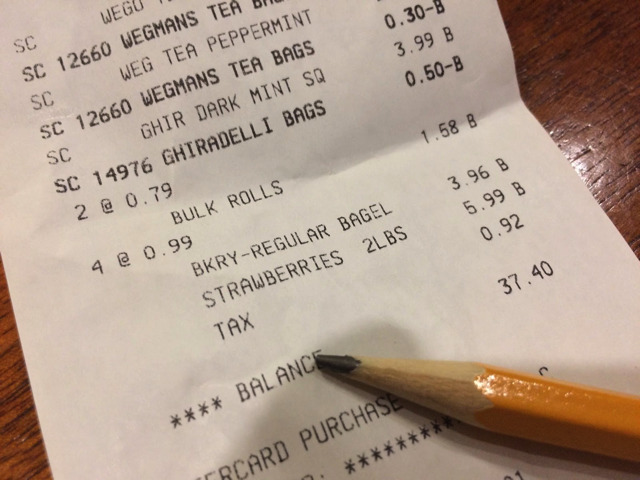

アメリカでは消費税のことをSales Taxと呼び、場所によって税率が変わります。また、買うものによっても課税されたり、されなかったりします。

日本では考えられないかもしれませんが、以下の5州(アラスカ、デラウェア、モンタナ、ニューハンプシャー、オレゴン)には消費税がありません。また同じ州でも人口密度の高い都市部では税が上乗せされます。

それぞれの州によって税率が決められているため、オレゴン州のように州全体でSales Taxが課税されないところもあります。

カリフォルニア州の場合

ロサンゼルス・トーランス市のSales Taxは8.75%ですが、同じカリフォルニア州にあるサンフランシスコ市では8.5%です。

スーパーへ行って食料品を買ってもSales Taxは課税されませんが、アルコール飲料を買うと課税されます。また、水を買う場合にはSales Taxはかかりませんが、氷だと税金分が上乗せされます。

州によって税率が定められているのにも関わらずカリフォルニア州内でばらつきがあるのは、場所によって郡税(カウンティ税)が消費税に組み込まれているためです。

例えばロサンゼルス・トーランス市の場合だと、州税8.5%に郡税0.25%が加算されて消費税の合計が8.75%となっているのです。

バージニア州の場合

私の住んでいるバージニア州。通常、州で課せられる税金は4.3%なのですが、住んでいるのがワシントンDC近郊都市のため、品物を買うときは同じバージニア州の他の地域より1%多く税を課せられます。

したがって、スーパーなどの買い物に支払う税は計5.3%です。

ちなみに、ワシントンDCの消費税は5.75% なので、都市の方が税金が高いことがお分かりいただけると思います。

大都市の高い税率、その他の例

レストランでの消費税は、私の住んでいる北部バージニア地域が7%、そしてワシントンDCは10%です。なお、レストランではチップを15%前後払うのが常識なので、スーパーで食品を買うより出費はかなり大きいと言えます。

その他、ホテル宿泊時にも税金が課されます。特に、大都市ではホテル税も高めに定められています。

例えば、ニューヨーク州の4%に対してニューヨークのマンハッタンだと15%、またバージニア州の6.7%に対して近郊大都市のワシントンDCでは14.8%と、かなり高めです。

さらに、アルコール飲料やたばこにかかる税率も高いです。

アメリカのお給料から引かれる税金、何がどれくらい?

企業などに勤務する人は基本的に毎月、連邦税と州税がお給料から天引きされます。

最初にご説明した通り、連邦税(Federal Tax)はどこに住んでいても支払わなければいけない税金のことです。

一方、州税(State Tax)は、勤務している州、居住している州に対して支払う税金となるので、テキサス州やワシントン州のように州税がない地域では連邦税のみを支払います。

- 連邦税の税率

年収、ステータスによって異なり、例えば結婚している人でUSD75,301(約860万円)~USD151,900(約1,700万円)の年収の場合、その25%が課税されます。

- 州税の税率

場所、年収、ステータスによって異なり、例えばロサンゼルス市に住居があり、結婚していて年収がUSD75,000(約850万円)ぐらいであれば、その9.3%が課税されます。

天引きされる具体的な項目

- 連邦所得税:税率は以下に記載

- 州税(州による)

- ソーシャル・セキュリティ(社会保障)税:雇用の場合は7.65%、自営の場合は15.30%

- メディケア(公的医療保険)税:所得の3.8%

連邦所得税

毎年、税率が違うのがアメリカ。1人あたりの2017~2018年の連邦所得税率です。

- 0~9,325ドル(約100万円):10%

- 9,325~37,950ドル(約100万~430万円):15%

- 37,950~91,900ドル(約430万~1000万円): 25%

- 91,900~191,650ドル(約1000万~2000万円):28%

- 191,650~416,700ドル(約2000万~4750万円):33%

- 416,700~418,400ドル(約4750万~4800万円):35%

- 418,400ドル(約4800万円)~:39.6%

ソーシャル・セキュリティ(社会保障)税

アメリカ政府による社会保障制度はソーシャル・セキュリティーと呼ばれています。

基本的には、アメリカで働いて得た収入から受給資格を満たす年数分、税金を納めると、社会保障として年金を受け取ることができます。

年金を満額で受け取れる年齢は生年によって違っていて、1960年以降に生まれた人は67歳になれば満額受給可能です。

日本人がアメリカの年金を受け取るには、アメリカと日本の年金加入期間を合算して10年、そのうちアメリカでの年金加入期間が1年6カ月以上必要です。

ただ、アメリカでの年金加入期間と就労期間が一致しない場合があるので確認しましょう。

アメリカの固定資産税

日本の固定資産税の制度と似た制度がアメリカにも存在します。

主屋は古くなればなるほど資産が償却されていくため、税額が下がっていきます。それに対し、土地にかかる税金は地方自治により変化します。

公立学校や図書館などの公共施設が整っているところには人が集まるので、施設に費用が費やされている分、税金が高くなるのはどこも同じです。

私が住んでいるバージニア州の地域では固定資産税率が0.98%、メトロ(地下鉄)、道路、その他図書館や公立小学校に多くの費用をかけているため、土地に賦課される税率は毎年上がっています。

意外?首都ワシントンDCの固定資産税は低い

参考までに、ハワイ州の固定資産税率は一番低く0.28%、続いてアラバマ、ルイジアナ、デラウェア、そしてワシントンDCという順位になっています。

「アメリカの首都であるワシントンDCの固定資産税が、なぜ下から5位と低いのか?」と思われるかもしれませんね。実のところ、ワシントンDCにはあまり良い公共施設がなく、公立学校より私立学校へ子どもを通わせる親が多いのです。

そのため、ワシントンDCへ赴任してくる人たちはほとんどが、勤務しやすく地方自治のしっかりしているバージニア州かメリーランド州に住みます。

アメリカの確定申告とその方法

アメリカでは、税金の申告と納税は個人の責任となっていて、毎年時期がきたら自分で申告します。前年の1月1日から12月31日までの所得について、締切日までに申告する必要があります。

納税締切日は、毎年4月15日と定められています。その時期になると、税理士は大忙しです。

複数ある確定申告の方法

多少、手数料を払って税理士を雇う人もいれば、個人で指定された記入用紙に必要事項を記入し、給料明細書、ソーシャル・セキュリティ税とメディケア税の証明書類とともに、郵便で、あるいは電子書類で送る人もいます。

数年前までは複雑な書類を作成し、Internal Revenue Service(アメリカ合衆国内国歳入庁)へ郵送する必要がありました。しかし、今はターボタックスという申告用ソフトがUSD60(約7000円)前後で入手でき、このソフトを使ってオンラインで申告する人も多いです。

私はめんどくさがり屋なので税理士に頼んでいますが、その料金もUSD60です。

ちなみに最近、電子書類がハッキングされたケースもあったそうなので、これが信用のおける方法かどうかは定かではありません。

確定申告時の注意

所得申告はとても複雑になっています。税理士に頼むと漏れなく記載事項を記入してくれますが、個人で行うと間違った申告になることも多く、その場合は罰金が課せられたり、再提出を勧告されたりするため、みんな申告時期になるとピリピリしたムードになります。

一番安く、ほぼ記入漏れなくできる方法は、市販の所得税ソフトを購入し、それに従い申告する方法です。記入後、税務署へネットか郵便で書類を送ることになります。

アメリカにもある税金控除

扶養・高額購入・寄付

子どもがいる家庭には扶養家族控除が適用されます。

また、婚約指輪や車など高額な品物を買ったときの税控除もあります。

他に多いのが、寄付金や寄贈物に対する控除です。例えば、公立学校や自分の子どもたちが通う非営利のスポーツ団体へ寄付すると控除対象になります。

公共団体や非営利団体が運営するリサイクル・ショップへ家具、衣料、家電などを寄付し、受理証明を提出すると、税金控除を申請できます。自宅で使わなくなったものを処分できる上、税金控除が受けられるので、一石二鳥です。

高額医療費

アメリカの医療費は、保険に加入していても高いです。

わが家で実際にあった例ですが、週末の夜、人差し指をナイフで深く切ってしまい、緊急病院へ駆け込んだときの治療費用は15万円でした。

こういった高額費用を考慮し、治療費が所得の7.5%を超えると税金控除の対象とされます。

大学教育費

アメリカは日本に比べて、学費が異常に高いということもあるかもしれません。

年齢制限がない成人教育の大学費用にも、最高2,000ドル(約23万円)まで控除が適用されます。これは、年間学費10,000ドル(約114万円)に対する20%の控除額になります。

まとめ〜税法を熟知して住む場所を選ぼう

一概に「アメリカの税金」と言っても、州や地域によって異なります。

一つの場所に定住する傾向がある日本人に対し、アメリカ人は気候や安さや便利さ、また公立学校の良し悪しで移り住むことを考えます。退職年齢に近い知人が老後に住む場所を決めるのに、所得税や消費税がない州がいいと言っていました。

アメリカに住むなら、税金の有無や税率をもとに、どの地域に暮らすと生活コストを抑えられ、また公共の施設を有効に利用できるかを考慮することが大切です。

リクルートエージェント(未経験から幅広く求人を探す)

LHH転職エージェント(全世界から幅広く求人を探す)

- JAC Recruitment(海外勤務・外資系を狙う年収600万円以上の方向け)

海外求人

あなたの挑戦を待っている!あこがれの海外企業へ就職しよう(海外求人)

【アメリカ求人】アメリカ就職を未経験からでもねらえる!転職エージェントまとめ

アメリカで働くには?アメリカで就職・転職をしたい日本人が転職前に知っておきたい11のこと

あわせて読みたい

台湾

台湾 韓国

韓国 マレーシア

マレーシア インドネシア

インドネシア タイ

タイ インド

インド イギリス

イギリス ドイツ

ドイツ アメリカ

アメリカ カナダ

カナダ

![Guanxi Times [海外転職]](https://wakuwork.jp/wp-content/uploads/2023/05/type3.jpg)